Por: Sandra Reyes.

El éxito de plataformas digitales en la banca colombiana presenta un ejemplo claro de cómo las empresas privadas pueden optimizar servicios, ampliar la base de clientes y potenciar la inclusión social. En Perú, la digitalización bancaria ha sido más lenta pero a integrada como industria, lo que favorece una transición hacia la “banca abierta”.

Pixabay

El COVID-19 no ha dejado ninguna duda que que el salto hacia una completa digitalización de los servicios bancarios es urgente, y la pregunta ahora es cómo implementar esa transición. Los ejemplos observados en Colombia y Perú nos indican que hay diferentes modos, y todos pueden funcionar.

La digitalización bancaria representa una completa revolución en América Latina y el Caribe, porque no sólo se refiere a la optimización de servicios que en gran medida eran ya pre-existentes y extendidos (como en el caso, por ejemplo, de Norteamérica y Europa) sino que tiene un gran contenido de inclusión social: permite la bancarización de un gran segmento de la población que hasta ahora no tiene cuentas bancarias, pero sí tiene teléfono celular.

En Colombia, el éxito de plataformas digitales como Nequi y DaviPlata presenta un ejemplo claro de cómo los bancos privados pueden optimizar sus servicios. Siguiendo un modelo ya probado basado en tecnología, son en efecto bancos digitales con un sin número de posibles transacciones y acumulan tanta información sobre sus clientes que pueden hacer alianzas con otras empresas y ofrecer servicios personalizados: cuando has tabulado toda la información de cómo uno paga impuestos, y dónde come los fines de semana, las sinergias aparecen más fácilmente.

Usando tales sinergias, DaviPlata se ha aliado con Rappi, una startup colombiana, y ha llegado acuerdos incluso con autoridades municipales, además de varios comercios y empresas de servicios, para poder llevar pagos a cabo mediante la tecnología de Daviplata..

Lanzadas hace varios años, estas plataformas ya estaban en marcha cuando llegó la pandemia: Davivienda, el banco matriz de DaviPlata, ha bancarizado a más de dos millones de personas a través del número celular, acercando a muchos residentes de zonas remotas al sector financiero sin que tengan que visitar sucursales, ni abrir cuenta bancaria. Con ello, los bancos con las plataformas andando han logrado una cierta ventaja en la industria al momento en que el COVID-19 golpeó, haciendo que el distanciamiento social y el contacto a distancia, sin intercambios de documentos físicos y billetes, no retrasaran ni pagos ni obligaciones. Además de facilitar el cumplimiento de las cuarentenas.

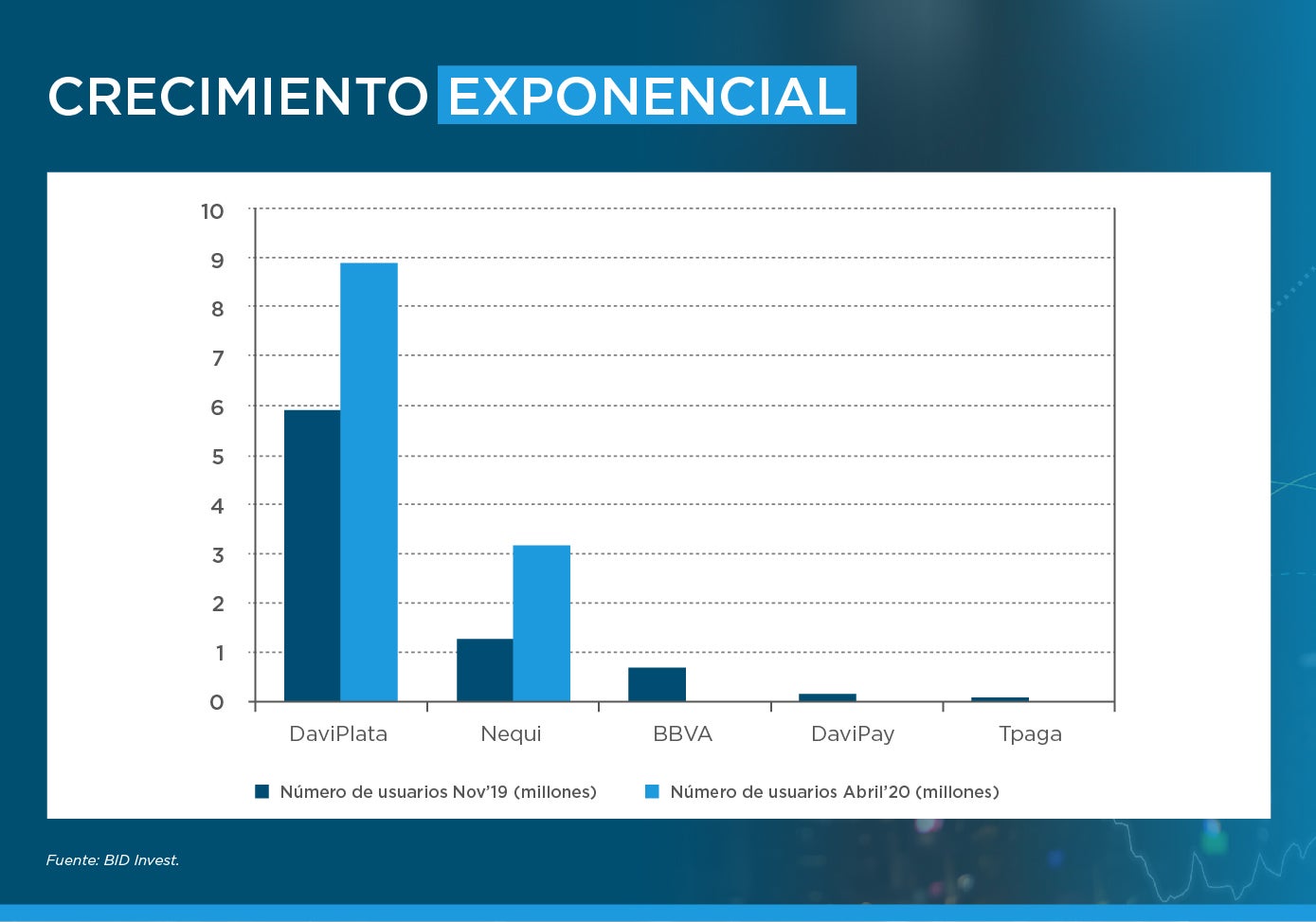

Las plataformas han permitido la distribución de ayudas y subsidios contra la pandemia a través de transferencias monetarias en las que el receptor se identifica sólo con su número de celular. No extraña que, en este entorno, el número de sus usuarios se haya disparado: por ejemplo, datos a junio muestran que el número de usuarios registrados de DaviPlata, el líder del mercado colombiano, subió un 67% desde Diciembre de 2019, de 6 hasta 10 millones de usuarios; Nequi tuvo un repunte similar, pasando de 1,8 a 3,2 millones de usuarios.

En Perú, el mercado ha evolucionado de forma más lenta que en Colombia, pero con una gran ventaja: allá, los bancos se han aliado para crear plataformas de uso compartido como por ejemplo PLIN, lo que permite una mayor integración entre diferentes actores en el mercado.

Otra ventaja del modelo peruano es su escalabilidad. Todos estos pasos en la digitalización bancaria conllevan una mayor integración de todas las capas sociales en el sistema financiero, permitiendo un acceso universal a servicios de pago, crédito y otros; este proceso, idealmente, debería desembocar en un sistema de “banca abierta” en el que los usuarios, y no las entidades bancarias, son dueños de sus datos, incluyendo el historial de crédito, y pueden actuar como agentes autónomos que los ceden libremente para lograr mejores condiciones de una u otra entidad.

Un modelo con gran parte del sector integrado desde el lanzamiento favorece esta transición, ya que acostumbra a las entidades financieras a compartir datos de los usuarios, y a que éstos estén en contacto con muchas de ellas a sólo un click de distancia.

Las experiencias recogidas por el Grupo BID Invest en el estudio de estos procesos de transición digital están al alcance de todos, y BID Invest está preparado una serie de seminarios sobre cómo impulsar la intermediación financiera digital y la transición hacia la banca abierta. Es importante que se tenga en cuenta que estos esfuerzos redundarán en beneficios claros para el sector financiero, pero también para la sociedad en general.

En nuestra propia oficina, este año utilizamos plataformas digitales por celular para ayudar a trabajadores eventuales que perdieron sus fuentes de ingresos, al transferirles pagos por adelantado por sus servicios mientras estaban encerrados en sus casas: hablamos de personas auto-empleadas, como lustrabotas o peluqueros, que gracias a las plataformas digitales han podido recibir ingresos en un momento de gran dificultad para todos.

Nota publicada en el blog “BID Invest – Negocios sostenibles”, reproducido en PCNPost con autorización

Posts relacionados:

Competitividad, productividad y digitalización

Innovación y digitalización: el futuro de las hidroeléctricas en América Latina

La digitalización de las pymes contribuiría a reducir la desigualdad en la región

El poder de la identidad digital

Acelerar los avances hacia el desarrollo del capital humano y la inclusión financiera

Cómo atraer más capital privado a las APP

SOURCE: Los Blogs del BID

Debes loguearte para poder agregar comentarios ingresa ahora